Potrebovala som vyriešiť financovanie kúpy nehnutelnosti a zároveň nejaké životné poistenie. čitaj ďalej

Ako sa vyhnúť najčastejším chybám pri správe svojich financií.

Stiahnite si ZADARMO tento e-book a posuňte svoju finančnú gramotnosť na novú úroveň.

Životné poistenie so sporením

Životné poistenie so sporením

Viete, že uzatvoriť životné poistenie so sporením už dávno nieje výhodné ?

Každý kto si “sporivé” poistenie uzatvorí, vyhadzuje ako sa hovorí zbytočne peniaze z okna.

Rozhoduje o tom jeden zásadný parameter.

Ak sa rozhodujeme pre životné poistenie so sporením, tak pravdepodobne rozmýšľame nad tým, že sa chceme poistiť a zároveň odkladať, sporiť nejaké peniaze a spojiť to do jedného finačného produktu.

Alternatívou k tomu je, uzatvoriť obidve veci samostatne. Tzn. uzatvoriť samostatne rizikové životné poistenie a samostatne sporenie.

V čom je jedna alebo druhá alternatíva horšia alebo lepšia ?

Najskôr si povedzme aké sú možnosti sporenia v poistke.

V rámci životného poistenia je možné sporiť v dvoch poistných produktoch:

V kapitálovom životom poistení existuje tzv. technická úroková miera ľudovo povedané garantovaný úrok, ktorým sa poisťovňa zaväzuje zhodnocovať vklady klientov počas celej doby trvania zmluvy.

Výška úroku, ktorý môže poisťovňa v sporení do kapitálového životného poistenia garantovať, je regulovaná štátom.

Zároveň platí, že ak poisťovňa dokáže zhodnotiť peniaze klientov vyšším úrokom ako je daný garantovaný úrok, tak sa musí s týmto vyšším zhodnotením s klientami podeliť a pripísať im na účty časť takto navyše získaného výnosu.

Zatiaľ to znie všetko fajn.

Mať garantovaný výnos na dlhé obdobie, ak bude vyšší výnos tak sa na ňom tiež podieľať.

Ale.

Problémom je, že garantovaný výnos v kapitálovom životnom poistení je nízky. Dnes väčšinou iba 0,5 - 1% ročne. Zároveň dosiahnutie prípadného vyššieho výnosu nad stanovenú garanciu je pre poisťovne častokrát tvrdým orieškom, keďže väčšina týchto prostriedkov musí poisťovňa investovať konzervatívne.

A k tomu sa ešte priaďujú vysoké poplatky, hlavne v úvode sporenia a tak sa nezriedka stáva, že napriek garancii zhodnotenia, má klient na konci sporenia v kapitálovej poistke garantovanú nižšiu sumu, ako do sporenia predpokladane vloží.

Dôvodom je to, že poplatky a náklady s takýmto sporením spojeným s poistením sú tak vysoké, že garantovaný výnos na tieto poplatky nedokáže "zarobiť", resp. konečné zhodnotenie v kapitálovom životnom poistení po odpočítaní nákladov je zanedbateľné.

A ak by aj k nejakému zhodnoteniu nad vloženú sumu peňazí došlo, tak ani zďaleka toto zhodnotenie nepokryje infláciu.

Asi nikto by nechcel po dvadsiatich, alebo aj viacerých rokoch sporenia vyberať znehodnotené peniaze za ktoré si kúpi menej, ako keď ich do sporenia vkladal.

Druhou možnosťou je sporenie v investičnom životnom poistení, kde síce neexistuje spomínaný garantovaný úrok, ale logikou tohto finančného produktu je potenciál vyššieho zhodnotenia výberom nejakej investičnej stratégie, ktorou môže klient na rozdiel od kapitálového životného poistenia svoj konečný výnos ovplyvniť.

Ale.

Rovnaké investičné stratégie, ktoré sa dajú v tomto poistení voliť sa dajú získať s oveľa nižšími poplatkami mimo investičného životného poistenia . To znamená investovať peniaze priamo bez poistky .

Aj s priamym investovaním súvisia nejaké poplatky, ktoré sú však oveľa nižšie ako pri investovaní cez poistku.

Rozdiel v poplatkoch v investičnom životnom poistení a v sporení ( investovaní ) mimo poistenia vždy hrá v prospech sporenia mimo poistky. Rozdiel môže byť priepastný.

Pre životné poistenie so sporením si poisťovňa môže účtovať ako poplatky:

50% z vloženej sumy v prvom roku.

40% z vloženej sumy v druhom roku.

30% z vloženej sumy v treťom roku.

Pri sporení 20 eur mesačne a garantovanom úroku 1% ročne .

V prvom roku je náklad 120 eur.

V druhom roku je náklad 80 eur.

V treťom roku je náklad 60 eur.

Celkom náklady 260 eur za 3 roky.

Tzn. v danom období troch rokov sa do sporenia vloží iba rozdiel ročného vkladu sporenia mínus tento poplatok v danom roku.

(20x12- 120, 20x12-80 , ... )

V takom prípade trvá cca 18 rokov len to, aby ste sa dostali so svojim sporením aspoň na hodnotu svojho vkladu.

A po 25 rokoch budete mať nasporenú sumu cca 6 600 € ale vložíte 6 000 €. Čiže za 25 rokov je výnos 600 eur, čo je veľmi málo .

Rovnaké je to s úvodnými poplatkami v investičnom životnom poistení, kde ešte zohrávajú rolu ale aj ďalšie poplatky.

Okrem spomínaných úvodných nákladov sú tu ďalšie poplatky.

Vstupný poplatok, ktorý môže byť až 5% z každého vkladu.

Poplatok za vedenie účtu môže byť 1-2 € mesačne.

Priebežný poplatok tzv. TER - ročné celkové náklady na správu investície sa cez poistenie pohybujú okolo 3% ročne z hodnoty celého konta, ale videl som už aj 4-5% a v jenom prípade až 7% ročne.

Poplatok za zhodnotenie do 10% z výnosu.

Najpodstatnejšími poplatkami, ktoré ukrajujú zo zhodnotenia nielen v investičnom životnom poistení je TER a prípadný poplatok za zhodnotenie.

Náklad TER a poplatok za zhodnotenie sa objavujú aj pri investovaní mimo investičné životné poistenie teda pri investovaní napriamo, ale pri správnom výbere investičného produktu sa môže pohybovať TER okolo 1% a bez spomínaného poplatku za zhodnotenie investície.

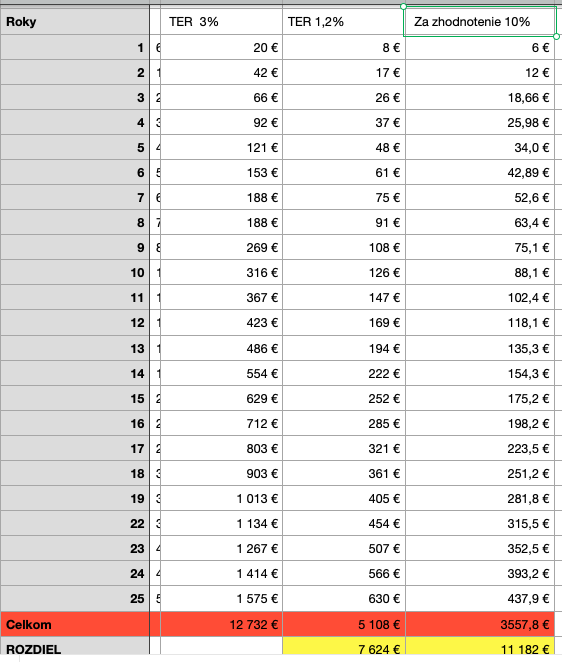

Konečný rozdiel v nákladoch je potom obrovský ( viď tabuľka )

To je rozdiel, ktorý sa v dlhodobom horizonte prejaví v tisícoch eur na konte sporiteľa- investora.

V rámci úvodných nákladov (50,60,70%) si poisťovne môžu účtovať aj nižšiu sumu, alebo len prvé dva roky ( väčšinou podľa dĺžky sporenia), ale to nezmení nič na veci, že životné poistenie so sporením, či už vo forme kapitálového alebo investičného životného poistenia sú zbytočne drahým sporením, ktoré je možné uzatvoriť oveľa výhodnejšie, ak si človek uzatvorí sporenie samostatne mimo poistky.

V tabuľke ide o hrubé porovnanie s cieľom názorne ukázať veľký rozdiel v nákladovosti poistenia so sporením vz. priameho investovania, ale podobné rozdiely sa môžu objaviť aj v investičných produktoch mimo poistenia.

Poistenie so sporením v IZP však určite zvyšuje TER oproti priamym investičným produktom.

Príklad z tabuľky:

Pri sporení- investovaní cca 50 eur mesačne a TER 3% vz TER 1,2% je pri 25 ročnom horizonte a investovaní do akcií celkový náklad:

TER 3% - cca 12 300 €

TER 1,2% - cca 5 100€

Rozdiel 7 600 € môže skončiť na konte sporiteľa alebo v poplatkoch.

Ak sa k tomu pridruží ešte aj poplatok za zhodnotenie 10%, tak náklady stúpnu o ďalších cca 3 500 €.

10% zo zhodnotenia si učtujú aj niektoré investičné spoločnosti mimo poistenia. Napr. aj druhý pilier a tretí pilier dôchodkového zabezpečenia, niektoré podielové fondy.

Teda tým zásadným parametrom v neprospech poistenia so sporením sú poplatky.

Tak ako existujú stovky alebo tisíce produktov v akejkoľvek oblasti nášho života a sú medzi nimi výborné ale aj vyslovene zlé, tak aj na finančnom trhu existujú výhodné a nevýhodné riešenia, výhodné a nevýhodné finančné produkty.

A preto, ak sa v tom nevyznáme treba sa obrátiť na nejakého finančného konzultanta.

Pozor nie na finančného obchodníka, ale na finančného konzultanta!

Aj dom sa môžeme rozhodnúť stavať sami, ale ak sa v tom nevyznáme pravdepodobne skončíme už pri základoch.

Ak sa nevyznáme na finančnom trhu je to horšie, lebo to že nakúpime zlý finančný produkt sa dozvieme väčšinou príliž neskoro, na rozdiel od stavby domu, kde to zistíme hneď, ako sa nevieme so stavbou pohnúť ďalej alebo sa do toho radšej ani sami nepúšťame.

Tak ako nie hocijaké auto je riešením prepravy, imidžu a komfortu pre toho ktorého konkrétneho človeka, tak aj nie hocijaký finančný produkt, ktorý má v sebe možnosť sporenia je na sporenie aj vhodný.

Niekedy sa stretávam s námietkou že:

“Ale ak si uzatvorím iba rizikové životné poistenie bez sporenia nedostanem z neho nič, ak sa mi nič nestane.”

Áno z rizikového životného poistenia nedostaneme nič, ak nedôjde k poistnej udalosti, ale musíme si uvedomiť, že sporenie sú v takom prípade vlastne peniaze navyše, ktoré v životnom poistení so sporením platíme a za poistené riziká v takom prípade tiež platíme poistné osobitne. Tzn. sporenie plus poistné za riziká.

Rizikové životné poistenie je ako povinné alebo havarijné poistenie auta, alebo poistnie domu a pod. , kde tiež nič po skončení zmluvy nedostaneme, ak nedošlo k poistnej udalosti, ale asi by sme pokladali za nelogické si v takom poistení sporiť.

Sporenie sa vytvára vždy iba z peňazí, ktoré tam sami navkladáme a tie je výhodnejšie vkladať do samostatného sporivého finančného produktu mimo poistenia.

A ak sa zároveň chceme aj poistiť, tak je výhodnejšie jednoducho si zaplatiť samostatnú poistku s tými rizikami ktoré potrebujeme a tu takisto platí že porovnaním životného poistenia rôznych poisťovní môžeme ušetriť nemalé peniaze .

Ak potrebujete pomoc so sporením alebo poistením som vám bezplatne k dispozícii, ak vyplníte kontaktný formulár. Rád sa vám budem venovať.

Ak sa vám článok páčil, potešíte ma svojím lajkom tlačítkom pod článkom. :-) Alebo ho môžete zdieľať s priateľmi na Facebooku.

Na odoberanie podobných článkov o financiách sa môžete prihlásiť cez žlté tlačítko pod článkom, alebo lajknite stránku jetoopeniazoch na Facebooku .