Potrebovala som vyriešiť financovanie kúpy nehnutelnosti a zároveň nejaké životné poistenie. čitaj ďalej

Ako sa vyhnúť najčastejším chybám pri správe svojich financií.

Stiahnite si ZADARMO tento e-book a posuňte svoju finančnú gramotnosť na novú úroveň.

Investičné životné poistenie. Čo so staršou zmluvou ?

Investičné životné poistenie. Čo so staršou zmluvou ? Investičné životné poistenie, viac ako dvadsať rokov držalo jedno z popredných miest v ponuke niektorých poisťovní a sprostredkovateľských firiem, ako “výhodné” pravidelné dlhodobé sporenie. Resp. ako výhodná možnosť zhodnotiť si svoje peniaze.

Dnes už aj tí najskalnejší zástancovia investičného životného poistenia začínajú pod ťarchou argumentov akceptovať, že investičné životné poistenie, je naozaj zbytočne drahým sporením a existujú oveľa lacnejšie a výhodnejšie možnosti ako si sporiť. Či už len tak bez účelu alebo účelovo, ako sporenie pre deti, sporenie na dôchodok … .

Ale čo s tým, ak už máme nejakú zmluvu investičného životného poistenia uzatvorenú, a platíme si ju už niekoľko rokov ?

Máme zmluvu automaticky zrušiť, pretože je investičné životné poistenie prezentované ako nevýhodné, a tak sa ho treba zbaviť a nahradiť ho nejakým iným sporením ?

Má sporenie v investičnom životnom poistení aj nejakú výhodu?

Odpoveda na tieto otázky nájdete ďalej v článku .

Najskôr si ale povedzme ako to funguje .

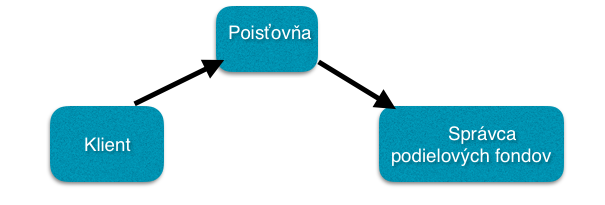

Klientove peniaze, sa cez s poisťovňou uzatvorenú poistnú zmluvu investičného životného poistenia sporia (investujú) v podielových fondoch, ktoré si klient vybral z ponuky Správcovskej spoločnosti s ktorou poisťovňa spolupracuje.

V tom ktorom produkte investičného životného poistenia môže byť na výber len jedna, alebo niekoľko správcovských poločností, ktoré ponúkajú svoje fondy a s tým súvisiaci rozsah možností výberu podielových fondov.

Poisťovňa je vlastne iba takým prostredníkom cez ktorého “tečú” peniaze do podielových fondov, ktoré spravuje správca, alebo správcovia s ktorými má poisťovňa uzatvorenú zmluvu o spolupráci.

Veľa krát sa do tých istých podielových fondov, ktoré sú v ponuke investičného životného poistenia dá sporiť aj priamo, bez poistky. Tzn. zmluva o sporení sa dá uzatvoriť priamo so Správcovskou spoločnosťou ( bez poisťovne) s oveľa nižšími nákladmi pre sporiteľa.

Nevýhodnosť Investičného životného poistenia sa spravidla prejavuje hlavne v prvých 2-3 rokoch od jeho začiatku. Pretože práve v prvých 2-3 rokoch v závislosti od tej ktorej poisťovne sa tzv. umorujú náklady spojené s takouto zmluvou .

Do konca roku 2020 platilo že, prvé 2-3 roky sa dohodnuté pravidelné platby klienta ( poistné) , stávajú nákladom a neostane z nich spravidla na účte klienta nič.

Od začiatku roka 2020 bolo zákonom obmedzené, že náklady na investičné životné poistenie môžu zo zaplatného poistného tvoriť maximálne :

v prvom roku 50%

v druhom roku 40%

v treťom roku 30%

Táto úprava síce znížila náklady, ktoré si môže poisťovňa v investičnom životnom poistení účtovať v prvých rokoch, ale sporiť a investovať je cez investičné životné poistenie naďalej zbytočne drahé.

Zároveň si niekedy poisťovne účtujú ďalší paušálny mesačný poplatok za tzv. vedenie zmluvy, ktorý môže byť cca 1-2 eur mesačne. Čo napr. pri pravidelnom sporení 30 eur nie je málo, pretože je to 3 -6 % z vkladu.

A samozrejme kliet zaplatí plus aj všetky poplatky, ktoré si štandardne účtuje Správcovská spoločnosť / vstupný poplatok, poplatok za správu, poplatok depozitára… / Inak povedané tzv náklady TER ( celkové náklady na spravovanie fondu v % ročne)

Vklad 30 eur mesačne do investičného životného poistenia na 30 rokov

Vstupné náklady do roku 2020 sú mesačné vklady za prvé dva až tri roky.

30 x12 x 2 = 720 eur, alebo 30 x 12 x 3 = 1 080 eur

Tzn. vstupné náklady sú 720 až 1 080 eur podľa tej ktorej konkrétnej poisťovne.

Vklad 30 eur mesačne do investičného životného poistenia na 30 rokov

Vstupné náklady od roku 2020 môžu byť 50%,40,30% prvý, druhý a prípadne aj tretí rok.

Náklady prvý rok

30 x12 x 50% = 180 eur

Náklady druhý rok

30 x12 x 40% = 144 eur

Náklady tretí rok

30 x12 x 70% = 108 eur

Tzn. vstupné náklady sú až cca 432 eur podľa poistných podmienok tej ktorej konkrétnej poisťovne.

Zároveň k tomu treba pripočítať vstupné poplatky pri nákupe podielových jednotiek, ktoré si môže účtovať správcovská spoločnosť zo skúsenosti aj 4%-5% z vkladu počas celej doby trvania zmluvy

Číže napríklad 4% z 30 eur je 1,2 eur

1,2 eur x 12 mesiacov x 30 rokov = 432 eur

Tzn. náklad ďalších 432 eur zaplatený priebežne za 30 rokov trvania zmluvy.

Alternatívou je sporenie priamo do podielových fondov niektorej Správcovskej spoločnosti alebo sporenie do ETF.

Sporenie 30 eur mesačne priamo do podielových fondov na 30 rokov.

Vstupné náklady sú individuálne od 0 eur až do cca 3-4 % z tzv. cielovej sumy.

Cieľová suma je v tomto prípade určená takto:

30(mes.vklad) x 12 (počet mesiacov) x 30 (roky sporenia) = 10 800 eur

Poplatok 3,5 %

10 800 eur x 0,035 = 378 eur

Tzn., vstupné náklady môžu byť od 0 do 378 eur podľa konkrétnej Správcovskej spoločnosti, podľa konkrétnej investičnej stratégie , alebo podľa sprostredkovateľa takéhoto sporenia, ktorým môže byť napr. finančný konzultant .

Pozor!

Náklady uvedené v treťom príklade zaplatí klient, ktorý si uzatvoril investičné životné poistenie tak či tak. Tzn. že okrem nákladov poisťovne zaplatí aj vstupné náklady, ktoré si účtuje správcovská spoločnosť, ktorá podielové fondy spravuje.(z príkladu 3 )

Z toho je zrejmé že SPORENIE CEZ POISŤOVŇU NÁS STOJÍ ZBYTOČNÉ NÁKLADY NAVYŠE hlavne v úvode sporenia.

Ak už máte uzatvorenú zmluvu investičného životného poistenia, neznamená to, že by ste ju mali automaticky zrušiť, ak si niekde prečítate, alebo sa dopočujete, že investičné životné poistenie je nevýhodné.

Najdôležitejšie pri posúdení či ponechať, alebo zrušiť uzatvorenú zmluvu investičného životného poistenia je uvedomiť si niekoľko faktorov:

Dôvodom pre uzatvorenie investičného životného poistenia mohlo byť nie sporenie , ale výhodné poistenie, ktoré sa iným spôsobom nedalo uzatvoriť.

Niektoré poisťovne svoje inak výhodné poistné produkty podmieňovali aj sporením v tzv. investičnej zložke poistky a tak nebola iná možnosť ako si výhodné poistenie uzatvoriť, iba uzatvoriť investičné životné poistenie .

Zrušiť si výhodné poistenie kvôli nutnosti sporiť stojí za zváženie hlavne ak ste už zaplatili úvodné náklady spojené so sporením ( vid bod 2 ).

Za zváženie môže stáť napr. zníženie sporenia v investičnej zložke na minimálnu hranicu stanovenú poisťovňou ( napr. 5 eur mesačne) s ponechaním výhodného poistenia.

Napríklad veľmi výhodný poistný produkt, ktorý sa dal uzatvoriť iba ako investičné životné poistenie mala v minulosti poisťovňa Wustenrot, kde bola povinná sporivá investičná zložka, ktorá sa ale dala znížiť takmer na nulu.

V dileme či zrušiť, alebo nezrušiť staršiu zmluvu investičného životného poistenia je dôležité uvedomiť si, či už máme zaplatené úvodné náklady a či budeme ďalej platiť nejaké ďalšie poplatky poisťovni . Napr. spomínaný poplatok za vedenie účtu, čo je inak medzi nami povedané čistá zlodejina poisťovne .

Ak už máme zaplatené úvodné náklady a poisťovňa si neúčtuje ďalšie poplatky spojené so sporením v investičnom životnom poistení a zároveň zvolená investičná stratégia, do ktorej si sporíme je OK v porovnaní s podobnými stratégiami, ktoré sú na finančnom trhu, tak zrušiť zmluvu už nemusí byť výhodné.

Pretože ak by sme presmerovali sporenie napr. priamo cez podielové fondy, znova by sme mohli zaplatiť vstupné náklady ( viď príklad 2 )

Treba to však veľmi dobre prepočítať !!!

Veľmi podstatné je aj to ako si stojí zhodnotenie investičnej stratégie zvolenej v investičnom životnom poistení v porovnaní s podobnými investičnými stratégiami na thu.

Napr. ak sporíte do akcií dôležitým je, ako si stoja podobné sporenia v akciách u iných sprácovských spoločností, resp. aké iné výhodnejšie alternatívy sporenia do akcií existujú v iných finančných produktoch .

Ak je vaša investičná stratégia výrazne pod možnosťami iných sporení, tak je naozaj na zváženie zrušenie investičného životného poistenia, alebo ak je to možné, presmerovanie sporenia z investičného životného poistenia do iného finančného produktu.

Pozor! Ak je to možné, pri zhodnotení treba porovnávať dlhšie obdobie nie iba posledný rok.

Sporenie v investičnom životnom poistení môže mať jednu výhodu, ktorá v sporení priamo do podielových fondov neexistuje. Táto výhoda nie je síce zadarmo, ale môže byť pre sporiteľa v dlhodobom horizonte zásadná.

Touto výhodou je oslobodenie od platenia sporenia ( inak povedané oslobodenie od platenia poistného) , teda ak je súčasťou zmluvy, pretože existujú investičné životné poistenia ,ktoré nemajú uzatvorenú takúto možnosť, alebo sa uzatvoriť dokonca nedala .

Oslobodenie od platenia znamená, že ak by sa sporiteľ stal invalidný ( sú investičné životné poistenia už od 40% invalidity tzn. čiastočnej invalidity, ale aj od 70% invalidity) poisťovňa preberá za sporiteľa sporenie až do konca doby, na ktorú bola uzatvorená zmluva .

Tzn . sporí dohodnutú čiastku za sporiteľa so všetkými výhodami ktoré to prináša. Napr. možnosť čiastočného výberu nasporenej sumy…

Hlavne pri dlhodobom sporení napr. sporení na dôchodok môže poistenie oslobodenia od platenia v prípade invalidity znamenať istotu , že sporiteľ bude mať naporenú sumu k dispozícii aj vtedy ,ak by sa stal invalidný, čo by inak znamenalo pravdepodobné ukončenie sporenia, pretože z invalidného dôchodku od štátu sa asi ťažko niečo dá sporiť.

Na druhej strane dnes už je možné poistiť si pravidelné platby v niektorej z poisťovní a sporiť mimo poistky , čo je výhodnejšie riešenie ako oslobodenie od platenia poistného v IZP a tak toto pripoistenie v súvislosti so sporením v investičnom životnom poistení stratilo zmysel.

Má však zmysel v starších zmluvách ak je tam toto pripoistenie zhrnuté, hlavne pre ľudí ktorým sa počas trvania poistnej zmluvy zhoršil zdravotný stav a tak by ich zrušenie investičného životného poistenia pripavilo o toto v takom prípade dôležité poistné krytie.

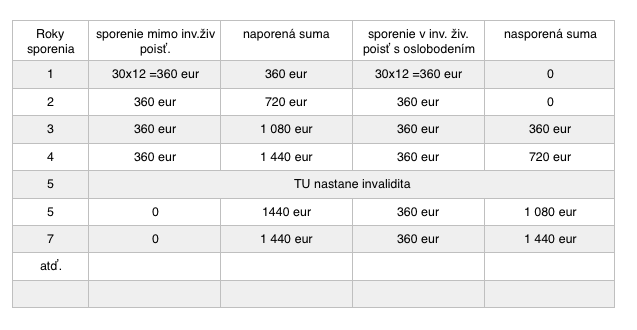

Príklad je len názornou ukážkou, aký môže byť rozdiel medzi dvoma spomenutými možnosťami sporenia. Zároveň príklad nepočíta s prípadným zhodnotením a inými poplatkami.

V príklade 4 je vidieť, že v prípade invalidity, sporenie s poistením oslobodenia od platenia, ktoré je v investičnom životnom poistení možné uzatvoriť, POKRAČUJE ďalej.

Sporenie priamo do podielových fondov, pravdepodobne skončí, pretože v prípade invalidity sa príjem sporiteľa výrazne zníži.

Toto môže byť zaujímavé napr. ak chceme mať istotu, že aj v prípade vážnych zdravotných problémov si nasporíme peniaze na dôchodok, alebo iný dlhodobý cieľ.

Alternatívou oslobodenia od platenia poistného je možnosť poistiť si v rizikovom životnom poistení tzv. poistenie platby, prípadne mesačný invalidný dôchodok.

V rizikovom životnom poistení nie je potrebné sporiť a poistenie platby alebo poistenie invalidného dôchodku sa chová podobne, ako oslobodenie od platenia poistného, pretože v prípade invalidity sa začne poistenému vyplácať dohodnutá suma z ktorej môže platiť sporenie .

Je zrejmé že ak je naším cieľom iba samotné sporenie, resp. investovanie, potom investičné životné poistenie nie je správnou voľbou. Myslím tým, že nie je správnou voľbou uzatvorenie novej zmluvy investičného životného poistenia.

Na druhej strane sú tu ale tisíce ľudí, ktorí si v minulosti uzatvorili zmluvu investičného životného poistenia a hoci z pohľadu sporenia neurobili asi najšťastnejšie rozhodnutie, neznamená to, že by mali dnes automaticky zrušiť svoje zmluvy len preto, lebo sporenie cez investičné životné poistenie je vo všeobecnosti prezentované ako nevýhodné.

Výhodnosť automatického zrušenia nemusí byť na starších zmluvách investičného životného poistenia vôbec pravda. Všetko treba citlivo zvážiť a prepočítať.

Väčšinou ale stojí za zváženie skôr poistná časť investičného životného poistenia ako samotné sporenie.

Za tie roky mi prešlo rukami veľa uzatvorených zmlúv investičného životného poistenia ale samotné investovanie do fondov podľa mojej skúsenosti bolo vždy v IZP vhodné na urobenie zmeny.

Ak nechcete prísť o peniaze, určite je dobré sa v takom prípade obrátiť na odborníka.

Potrebujete pomôcť ? Využite bezplatnú konzultáciu, stačí ak vyplníte kontaktný formulár, alebo mi zavoláte na 0905 506 826.

Ak chcete dostávať moje články o financiách pravidelne stlačte žlté tlačítko pod článkom .

Pomohol vám nejako tento článok? Poteší a povzbudí ma v ďalšej práci vaše "Páči sa mi to" dole pod článkom. :-)

Stanislav Jendrišák