Potrebovala som vyriešiť financovanie kúpy nehnutelnosti a zároveň nejaké životné poistenie. čitaj ďalej

Ako sa vyhnúť najčastejším chybám pri správe svojich financií.

Stiahnite si ZADARMO tento e-book a posuňte svoju finančnú gramotnosť na novú úroveň.

Investovanie do fondov - skúsenosti .

Investovanie do fondov - skúsenosti . Investovanie do fondov je oblasť ktorej sa venujem už viac ako dvadsať rokov a chcem sa podeliť o niektoré skúsenosti. Fondov do ktorých je umožnené investovanie pre viac menej kohokoľvek, je na slovensku veľa a tak je dobré vedieť sa v tom aspoň v základoch zorientovať.

Ak chcete investovať cez fondy, tak pre bežných ľudí je to podľa nielen mojich skúseností, jedna z najlepších možností ako si zhodnotiť finančný majetok, ako najlepšie investovať peniaze.

Cez fondy sa dá investovať do cenných papierov akými sú akcie alebo dlhopisy, do komodít akým je napr. zlato alebo ropa, do nehnuteľností… atď. do rôznych iných aktív.

Investovanie do fondov ponúka ďalšie stovky, tisíce tzv. investičných stratégií, ktoré majú rôzne zameranie a tak výber z tohto celého koláča možností je pre neskúseného laika naozaj španielska dedina.

Podľa mojich skúseností investovanie do fondov resp. výsledok investovania do fondov ovplyvní najviac jedna vec.

Je ňou to : “ S KÝM SA O INVESTOVANÍ RADÍTE.”

Kondíciu Vášho auta ovplyvní dlhodobo to kto je jeho výrobcom teda ako kvalitne je auto vyrobené a to kto vám na ňom robí dlhodobo servis.

Zdravotnú kondíciu ovplyvňuje to ako sa ten ktorý človek o seba stará a to ktorý lekár ho lieči ak nedajbože ochorie.

Kondíciu vašich investícií ovplyvní ako starostlivo si vyberiete to kto vám s investovaním bude pomáhať, kto sa vám o investície bude starať.

Väčšina ľudí nemá na investovanie do fondov skúsenosti a tak to s niekým musia riešiť.

Aké sú možnosti ?

Možnosti sú DVE .

Aký je v tom rozdiel ?

Môžete si o tom prečítať tento rozsiahlejší článok ale zhrniem to aj v tomto článku .

Finančný obchodník predáva niekoľko fondov zúžených väčšinou pod jednu značku ( jedného správcu) a má obmedzenú možnosť výberu fondov.

Typickým finančným obchodíkom sú napríklad banky.

Ak pre Vás niekto vyberá fondy z obmedzeného množstva napr. piatich, desiatich fondov, tak predpoklad toho, že pre vás vyberie fondy z tých najlepších na trhu je nízka.

To je ako keby ste vošli do predajne automobilov jednej značky a chceli najlepšie auto strednej triedy na automobilovom trhu za čo najlepšiu cenu. Každá značka má rôzne modely áut ale auto ktoré by vyhovovalo najlepšie práve vám nájdete skôr porovnávaním rôznych značiek áut.

Naopak.

Finančný konzultant má pre vás výber fondov naprieč celým trhom a zároveň sa v investovaní vyzná. Mať možnosť výberu z celého trhu je podstatné, ale to aby sa v tom daný človek aj vyznal a aby mal skúsenosti je ešte podstatnejšie.

Rôznych finančných sprostredkovateľov a agentov ktorý majú veľký výber fondov je veľa, ale žiaľ častokrát sa v tom nevyznajú a sú skôr finančnými obchodníkmi.

Finančný obchodník predáva vybrané fondy, naopak finančný konzultant vyberá a pomáha nájsť to ,ktoré fondy sú pre klienta vhodným riešením z celej palety fondov.

Investovať svoje peniaze cez predaj alebo výber je obrovský rozdiel.

Porovnajme si niekoľko distribučných kanálov pre fondy.

Banky sú typickým príkladom finančného obchodníka, ktorý predáva väčšinou iba svoje vlastné produkty jednej značky.

Pritom drvivá väčšina peňazí z viac ako desiatich miliárd eur pre investovanie do fondov bola doteraz nainvestovaná práve cez banky.

Každá banka má svoj alebo nejaký spriaznený tzv. asset manažment to znamená správcu fondov a fondy tohto správcu potom predáva svojim klientom.

Väčšina ľudí na slovensku tak vlastní fondy do ktorých investovala cez predaj nie cez poradenstvo.

Dokonca veľa ľudí si myslí, že má cez fondy peniaze uložené v banke, pretože investovali do fondov v niektorej z pobočiek tej ktorej banky, ale banka je v takomto prípade len sprostredkovateľom a takto uložené peniaze nemajú s uložením peňazí v banke nič spoločné.

Banka je zároveň žiaľ stále tzv. “čiarkový predaj.” Každý klientský pracovník banky má na každý mesiac plán koľko finančých produktov musí s klientami uzatvoriť. Teda ak má predať 5 x fondy tak každý predaj je pre neho čiarka v pláne na daný mesiac.

Z toho vyplýva otázka : “ Ako dobre vám poradí človek ktorý je tlačený do toho aby naplnil takto stanovený plán ? “

Potom napríklad stretnete dôchodcu ktorý nemá o investovaní ani páru (moja vlastná skúsenosť) a vo veku 70 rokov mu voľné peniaze zainvestuje pracovník banky do akciového podielového fondu.

Investovanie do fondov sa v poisťovniach robí cez životné poistenie so sporením konkrétne cez investičné životné poistenie . Človek sa môže poistiť a popri poistení sporiť do vybranej palety fondov, ktoré tá ktorá poisťovňa ponúka.

Väčšinou ide o fondy jedného prípadne dvoch správcov, teda fondy jednej dvoch značiek.

Teda opäť ide o veľmi obmedzenú možnosť kam investovať, ale zároveň v neprospech investičného životného poistenia hrá druhá veľmi podstatná vec, ktorou sú POPLATKY.

Poplatky vedia veľmi odkrojiť z celkovej hodnoty klientovho konta a cez investičné životné poistenie sú podľa skúseností tieto poplatky najvyššie na slovenskom trhu.

Zároveň sa výnosy z fondov v investičnom životnom poistení zdaňujú, čo je ďalšia suma o ktorú sa nám zníži konečný výnos.

Napríklad pri dlhdobom 25 - ročnom sporení 50 eur mesačne cez investičné životné poistenie môže ísť o rozdiel cca 20 000 eur, ktoré môžu alebo nemusia skončiť na konte sporiteľa v zavislosti od toho či sporí cez poistku, alebo sporí iným spôsobom.

Inak povedané , rozdiel v nasporenej sume môže byť aj viac ako 20 000 eur vo váš neprospech ak robíte investovanie do fondov cez investičné životné poistenie . Veľkú sumu z výnosov vám odkroja v IZP poplatky a dane.

Pritom státisíce slovákov si sporia peniaze v investičnom životnom poistení a tisíce finančných obchodníkov naďalej tento finančný produkt úspešne predáva svojim klientom.

Ak investujete do fondov cez poistenie alebo o niekom takom viete určite to treba čím skôr prehodnotiť, pretože sa vy alebo vaši známy pravdepodobne ukracujete o kopu peňazí v tomto finančnom produkte.

Investovanie do fondov sa deje aj cez rôznych finančných sprostredkovateľov.

Sú nimi rôzne sprostredkovateľské firmy a ich agenti alebo obchodníci s cennými papiermi.

Budem sa opakovať ale myslím, že v prospech veci keď opäť poviem.

Finančný sprostredkovatelia pracujú buď ako finančný obchodníci s obmedzenými možnosťami výberu pre svojich klientov,

ALEBO

ako finančný konzultanti, ktorí na základe svojich skúseností a vedomostí vyberajú fondy z viacerých možností ktoré trh ponúka.

Finančných konzultantov je žiaľ oveľa menej ako finančných obchodníkov.

Ako ich rozoznáte?

Napr. zistite o čom a ako komunikujú napr. na webe. Stačí si dať ich meno do Google.

Alebo.

Ak je niekto zástupcom nejakej fiančnej inštitúcie akými sú banka alebo poisťovňa, tak ten človek nemôže byť finančým konzultantom ale je finančným obchodíkom .

Ak investujete do fondov, tak sa osoby s ktorou to riešite veľa pýtajte aby ste si ju vedeli správne zaradiť .

Napr. na základe čoho vám vybral a odporúča ten ktorý fond alebo fondy.

Základá otázka je : “ Prečo práve toto ? “

Pýtajte sa ako je to so zdaňovaním výnosov.

Jednoducho, zisťujte si ako sa daná osoba v investovaní vyzná, aké má skúsenosti a aké má možnosti výberu fondov pre svojich klientov.

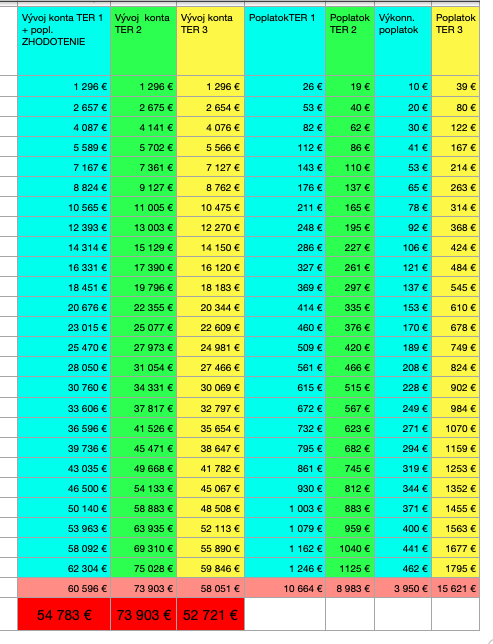

V tabuľke sú tri investície resp. sporenia 50 eur mesačne na 25 rokov s kalkulovaným zhodnotením 8% ročne.

Každé sporenie je s rozličnými priebežnými poplatkami tzv. TER účtovanými každoročne a v jednom prípade aj poplatkom za zhodnotenie 10% z výnosu ( modrá investícia ) inak nazývanom aj ako výkonnostný poplatok.

Zároveň v dvoch typoch investícií (žltá, modrá) sa výnos zdaňuje a v jednej (zelená) sa výnos nezdaňuje.

Pri rovnakom zhodnotení môžu byť ako vidno z obrázka obrovské rozdiely spôsobené poplatkami a daňami v tom koľko budeme mať na konci na svojom konte vo fondoch nasporené .

Modrá investícia má priebežné náklady (TER) 2% ročne

Zelená investícia má priebežné náklady 1,5% ročne

Žltá investícia má TER 3% ročne

O výhodnosti pre investovanie do fondov podľa skúseností rozhodujú v konečnom dôsledku tri veci.

Dobré zváženie a správny výber fondov ktorý bude pre vás prínosný však záležia od toho s kým sa o tom budete rozprávať.

Investovanie a fondy ponúkajú veľa možností a tak je veľký priestor na omyl, alebo naopak veľký priestor ako si správnym výberom lepšie zhodnotiť peniaze .

Ak potrebujete pomoc s investovaním, alebo chcete prehodnotiť vašu investíciu tak využite bezplatnú konzultáciu a vyplňte kontaktný formulár, alebo stlačte červené tlačítko pod článkom. Rád sa vám budem venovať.

Ak sa vám článok páčil potešíte ma svojím lajkom tlačítkom pod článkom. :-) Alebo ho môžete zdieľať s priateľmi na Facebooku.

Na odoberanie podobných článkov o financiách sa môžete prihlásiť cez žlté tlačítko pod článkom .

Stanislav Jendrišák